如果你迫切需要一隻兼具避險與AI貝塔屬性的股票,那就是蘋果(AAPL.US)

时间:2025-11-11 22:16:39

苹果

微软

自2023年以來,坐擁iPhone、iPad等全球最火熱消費電子產品線的科技巨無霸——蘋果公司(AAPL.US)因未像微軟、谷歌以及Meta等其他科技巨頭那樣在這一輪史無前例的人工智能熱潮中大舉燒錢布局AI算力基礎設施,而在華爾街遭受大量反對意見。但是,自4月以來,蘋果這種保守且獨特的“省錢搞AI”策略如今突然成了這家消費電子巨頭的重大福音,令市場注意到蘋果竟然兼具“安全避風港”與“AI貝塔”雙重投資定位。

隨着投資者們開始審視OpenAI、Facebook母公司Meta Platforms、微軟等科技巨頭們在AI算力基礎設施上投入的鉅額資金何時才能獲得積極收益,這些在今年一度是漲勢最猛的動能型個股們,如今波動明顯加劇。其結果是,市場正在重新評估始終未參與“AI燒錢大戰”的蘋果公司在AI技術更新迭代之中的獨特定位。

雖然擁有龐大iPhone生態以及超過23億臺終端設備安裝基數的蘋果依然被華爾街視爲潛在的AI熱潮大贏家之一,但它並未揹負如此沉重的AI資本開支的重大風險,而且賬面上有充足的自由現金流,再疊加有華爾街分析師認爲“AI推理藍海”以及“物理AI”未來將成爲蘋果的新型創收引擎。這些都使得在上週全球AI投資浪潮遭遇市場質疑之際,蘋果股票反而成爲全球科技行業中的獨傢俱備“安全避風港”與AI風險敞口的科技股票。

與微軟、谷歌以及亞馬遜等科技巨頭們不同的是,蘋果能夠避開一個靈魂拷問

“市場進行對衝的邏輯在於,蘋果仍然是一家大型科技公司,但不是一家像英偉達那樣的純粹AI公司,但是蘋果仍然與AI沾邊。”來自Zacks Investment Management的客戶投資組合經理 Brian Mulberry表示。“市場對蘋果有一種非常積極的觀感,即它不必回答其他公司都必須面對的那個堪稱靈魂拷問的大問題:你在AI領域投入的鉅額資本,其回報究竟是什麼?”

這一投資論點其實非常簡單。據智通財經APP瞭解,蘋果將通過調用其他AI科技公司的最前沿AI大模型,爲其數以百萬計的iPhone用戶們提供最爲先進的AI功能——不少華爾街分析師認爲端側用戶們將通過蘋果iPhone設備首次接觸到最先進AI,從而大幅受益於這輪規模高達數萬億美元級別的全球超級AI浪潮,同時避免承擔爲開發自有AI體系所需的鉅額AI算力基礎設施支出——而這正是許多大型科技同行們正在做的事情。

“從資金投向以及槓桿程度來看,蘋果是在‘七大科技巨頭’(即Mag7)中對AI算力開支敞口最小的一家巨頭。”來自Evercore的投資組合經理兼投資政策委員會主席Brian Pollak表示。“它絕對有可能成爲AI浪潮的最核心受益者,尤其是即將風靡全球的‘物理AI’,並且蘋果不必投入與谷歌、微軟等科技巨頭們一樣大規模的資本開支。”

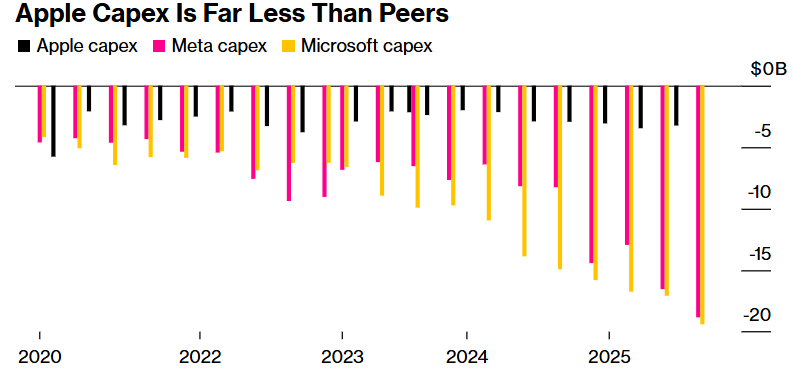

如上圖所示,蘋果資本開支展望遠低於其他的科技巨頭們。華爾街分析師們的預測數據顯示,蘋果在當前財年(截至2026年9月)中的資本開支僅僅約爲140億美元。相比之下,微軟在其截至6月的財年中的資本開支預計將超過940億美元,甚至一些分析師預計有可能超過1000億美元大關。而Facebook母公司Meta的市值體量只有蘋果的一半,該公司管理層卻預計在2025年的資本開支將超過700億美元。

從蘋果股價表現中就能看出這一明顯區別。在一個由AI投資熱潮全面主導的年份裏,蘋果是“七大科技巨頭指數”(Bloomberg Magnificent 7 Index)中表現最差的一隻,2025年迄今僅上漲7.6%,而谷歌母公司Alphabet Inc股價大幅上漲了 53%,“AI芯片霸主”英偉達股價上漲了 48%。就連標普500指數和納斯達克100指數,今年迄今的表現也都明顯優於蘋果股價表現。

然而,當科技股在上週因市場對無比龐大AI支出日益升溫的擔憂而遭遇打擊時,蘋果的表現卻遠遠好於其競爭對手們以及相關指數,在這五個交易日中幾乎收平,而其他大型科技股標的則普遍大幅收跌。事實上,在今年下半年,蘋果股價已經上漲了31%,大幅跑贏標普500指數以及納斯達克100指數,以及許多大型科技競爭對手。

“它的資產負債表極其穩健,現金流極其強勁,iPhone生態所築起的業務護城河也非常寬廣。”Pollak表示。“這些因素都讓它比那些在 AI上資本開支耗資更多、對AI業務敞口槓桿更高的科技公司更加防禦性。”

即便是在週一,這種差異依然十分明顯:隨着市場對美國政府關門即將結束的樂觀情緒升溫,幾乎所有AI概念股大幅跳漲,而由於市場擔憂新出的Air銷量不佳可能導致明年版本的iPhone Air出現延期,蘋果股價則表現平平。

隨着投資者們開始對AI龐大支出的誇張程度愈發感到擔憂,並希望從這些投資中看到一定程度AI回報或者AI貨幣化,這種差別化的對待顯得尤爲關鍵。

“動能正在減弱,對‘逢低買入’的興趣也在下降。”Colliers Securities首席全球策略師 Mark Grant表示。“部分AI科技股票的估值已經脫離基本面了。”

蘋果兼具“避險與AI”屬性

在最新財報發佈後的第二天,儘管業績好壞參半,還顯示出中國市場營收意外下滑,蘋果股價仍上漲了近3%,對於市值高達4萬億美元的蘋果來說這種漲幅很少出現。

相比之下,其一些“七巨頭”股票標的,包括Meta和微軟,則因AI資本開支愈發沉重以及營收前景不及預期而持續遭到拋售。比如,在首席執行官扎克伯格(Mark Zuckerberg)在Meta業績電話會上強調公司需要在AI算力基礎設施上投入更大規模資金之後,Meta股價在10月30日暴跌逾11%,創下該公司股價近三年來最大單日跌幅。

在科技巨頭們股價集體下跌以及標普500指數與納斯達克100指數回調之際,蘋果股價持續跑贏大盤的表現,標誌着蘋果股價迴歸於“劇烈波動中的避險本色”——過去每逢市場動盪,蘋果無比強大的現金創造能力以及堅如磐石的資產負債表都讓它相對而言毫髮無損。與此同時,對於鍾情於AI投資浪潮的投資者們來說,具備“AI貝塔”(AI β)屬性的蘋果也是值得重點聚焦的科技股票標的,因此蘋果可謂具備“避險與AI”雙重屬性。

隨着消費者們通過蘋果生態的智能硬件直接接入這項劃時代意義的生成式AI技術,AI推理端有望成爲蘋果的全新創收途徑,這家老派科技巨頭依然可能成爲AI大浪潮的核心受益者之一。華爾街知名投資機構伯恩斯坦(Bernstein)近期發佈的研報顯示,預計到2030年無比龐大的AI推理系統將帶來的萬億美元級別“超級藍海”,應當爲這些聚焦於IT硬件與消費電子的大型科技公司帶來長期利好,比如消費電子巨頭蘋果。

另一方面,華爾街正在押注“物理AI”有可能是蘋果的下一個超級增長引擎,摩根士丹利分析師團隊寫道,蘋果公司非常有可能在機器人以及更加廣泛的“物理 AI”領域成長爲一名重量級市場參與者,而該機構認爲這是一個規模堪比ChatGPT所在的生成式AI市場的另一無比龐大市場。根據英偉達CEO黃仁勳的見解,“物理AI”強調讓機器人/自主操作系統在真實世界感知、推理並行動。

摩根士丹利分析師Erik Woodring寫道:“隨着AI與機器人改變物理世界,蘋果可以利用其垂直整合能力,以及數量龐大且超過23億臺的終端設備安裝基數,以及尚未被充分認知的蘋果專有機器人技術,成爲具身智能相關領域的領先參與者。”該機構表示,其謹慎估計,到2040年,蘋果正在籌劃的機器人系列產品——Apple Robotics系列,有望帶來大約1300億美元的龐大營收機遇,相當於“約爲蘋果當前營收基盤的30%,並且可能將佔其股價定價軌跡至少10%,以及最高可達25%的市場價值。”

當前市場對AI的樂觀情緒依舊非常濃厚,而超大市值科技公司幾乎不存在失去“人氣股”這一市場情緒絕對地位的風險。美國銀行分析師 Vivek Arya 表示,即便當前的AI懷疑情緒被“過於誇大”,這種質疑對於這些科技巨頭們來說依然是健康的,短期回調正是逢低買入的絕佳良機。

“對AI資本開支的廣泛懷疑是可以理解的,並且很可能是一個反向的利好,有助於減少倉位過度擁擠。”美銀分析師Arya在11月10日的一份研究報告中寫道。近期的疲弱表現反映的是諸如政府關門這類無關因素,而“潛在AI算力需求環境依然無比強勁”,Arya表示。

所有這些都讓投資者們開始思考,在一個由AI投資熱潮所持續主導的股市中,蘋果究竟扮演何種角色。它是對突發市場下行的重要對衝工具?還是說只是一隻未能充分把握當前AI發展趨勢的大型科技股? 答案是:蘋果具備“避險與AI”雙重屬性。

免责声明:本资讯不构成建议或操作邀约,市场有风险,投资需谨慎!