4068倍超購燃爆港股!AI 新股海致科技(02706)劍指季度港股通

時間:2026-02-12 15:33:22

智譜

MINIMAX-WP

2026年的港股市場,AI 賽道的打新熱潮從未降溫。

壁仞科技(06082)2347倍超購、首日暴漲109%,MiniMax (00100)1837 倍認購、上市收漲 75%,智譜(02513)1159倍超額認購、即便首日漲幅13% 仍點燃資金熱情 —— 當算力、通用大模型的投資紅利逐步釋放,市場正迫切尋找下一個確定性標的。

而帶着君聯資本、BAI、高瓴資本等頂級機構多輪加持,衝刺港股“圖模融合第一股”的海致科技剛一啓動招股,瞬間成爲資本市場的新焦點。截至2月10日,海致科技累計完3193.31億港元孖展認購,以公開發售集資額7849萬港元計,超購4068倍。

從一級市場明星機構扎堆押注到二級市場投資人摩拳擦掌,海致科技的打新熱度絕非偶然。在AI 投資邏輯從算力狂熱轉向價值驗證的2026年,這家以圖模融合技術破解產業級 AI 核心痛點的企業,既踩中了賽道爆發的風口,更憑藉硬科技壁壘與紮實商業化,成爲機構眼中稀缺且靠譜的標的。

當資金開始從概念炒作轉向實際價值兌現,海致科技的熱,是產業趨勢、技術實力與資本共識的三重共振。

一、機構背書:聰明資金用真金白銀投票,爲何集體押注?

在港股打新市場,機構的選擇從來都是最有效的價值風向標。

海致科技自2013年成立以來,累計完成13輪融資,投資方陣容堪稱“豪華”。

君聯資本作爲第一大機構股東,通過5家關聯實體合計持股13.62%,全程陪伴公司從技術迭代到商業化爆發;BAI 、高瓴資本分別持股6.5%、2.55%,用資本投票印證對 AI 的長期看好;中國互聯網投資基金、北京人工智能產業基金等國資背景機構的入局,更凸顯其技術路線的合規性與產業價值。

值得注意的是,海致科技的基石佔比雖然只有15.52%,但含金量與戰略價值十足,集結了產業資本、AI頭部關聯資本與專業創投的多元力量。

近期在市場上勢頭強勁的頭部大模型公司智譜(02513)實控的 JINGSHENG HENGXING 作爲基石投資人蔘與本次IPO,體現了其對海致科技技術方向的看好。隨着二者後續業務的深度綁定,有望實現ToC 大模型與 ToB 產業級AI的協同賦能;

財務投資人方面,近年來活躍於科技賽道,覆蓋人工智能、人形機器人、智能製造等投資主題的知名國際長線基金Infini(中文名稱“無極資本”)積極參與。在戰略新興科技行業,這家資金雄厚的機構舉足輕重,市場對其有“中東老錢”之稱;

除此之外,基石投資人中還有過往投資勝率頗高的大灣區共同家園基金Mega Prime、北京亦莊系投資平臺。

四大基石兼具資源實力與投資眼光,爲公司上市後的發展提供了堅實的資本背書與戰略支撐。

能吸引這些聰明機構資金的,絕不會是個體投資者爭相追逐的“短線翻倍的蠅頭小利”。AI時代行至當下,投資邏輯已發生根本性轉變,市場從追逐賣鏟人式的算力基建,轉向驗證真回報的應用落地。

普華永道數據顯示,僅30%的全球CEO 仍對盲目 AI 投入樂觀,資本更傾向於押注能實現可量化價值的垂直應用。記得美股市場2023-2025三年上漲35倍的超級大牛股 Palantir嗎?

Palantir 之所以長期受資本青睞,核心在於其錨定美國頂級政企等強剛需、高壁壘賽道,將分散數據轉化爲結構化邏輯信號,憑藉可追溯、高精準的AI 邏輯推理能力解決複雜決策與風險管控問題,疊加高毛利、強客戶粘性的商業模式與全球稀缺的政企級數據智能服務能力,成爲不可替代的核心標的。

海致科技之所以能獲得機構持續加碼,其根本原因,也正是如此。

儘管業務規模、全球化佈局及客戶層級仍有顯著差距,但海致科技與Palantir 的共同之處在於,二者均不做泛化AI 應用,而是以數據結構化應用爲技術核心,聚焦政企、金融等強合規、低容錯的嚴肅領域,爲客戶核心業務提供嚴密準確的邏輯推理、風險管控與業務優化服務,其本質都是通過數據智能切入高價值、高壁壘的政企服務賽道,率先實現了“可量化價值的垂直應用”。

二、賽道熱:AI 圖模融合是千億剛需,140% 增速的細分王者

海致科技的熱度,也是一種賽道紅利的提前亮相。

2026 年的 AI 行業,“通用大模型內卷” 與 “產業級 AI 稀缺” 形成鮮明對比 —— 當字節、阿里等巨頭在通用大模型領域掀起價格戰,海致科技深耕的 “圖模融合” 賽道,卻因技術壁壘高、場景剛需性強,成爲少有的藍海市場。

弗若斯特沙利文數據揭示了賽道的巨大潛力:中國產業級AI解決方案市場將從 2025年的654億元增至2029年的2861億元,複合年增長率 44.6%;而海致科技所處的 “以圖爲核心的 AI 智能體”細分賽道,增速更是驚人——從2024年的2億元飆升至2029年的132億元,複合年增長率高達140%。這一增速背後,是金融、政務、能源等行業對 “可信 AI” 的迫切需求:僅金融行業,每年因 AI 幻覺導致的風控損失就超百億元,而海致的解決方案能將欺詐識別準確率提升、誤判率降低雙位數的百分點,這種可量化的價值,讓客戶願意爲高客單價服務買單。

更稀缺的是,海致科技在這條黃金賽道中已形成斷層式領先優勢。

按2024 年收入計算,其在中國以圖爲核心的 AI 智能體市場份額高達 50%,遠超第二名的 15% 和第三名的 10%,成爲絕對的行業龍頭。在 AI 投資從 “廣撒網” 轉向 “抓龍頭” 的當下,這種細分賽道的壟斷地位,意味着更強的議價能力、更穩定的收入增長,也讓打新資金趨之若鶩 —— 畢竟,在 140% 增速的賽道中佔據半壁江山,這樣的標的在港股市場屈指可數。

三、公司強:三重硬壁壘,構築不可替代的核心價值

如果說賽道紅利是海致科技的“天時”,機構背書是 “地利”,那麼自身的硬實力就是其引爆打新熱潮的 “人和”。從技術、商業化到團隊,海致科技構建的三重壁壘,讓其在產業級 AI 賽道中難以被替代。

1. 技術硬壁壘:圖模融合破局,AI 除幻的終極解決方案

海致科技的核心競爭力,在於開創了“圖模融合” 這一獨特技術路徑,從源頭根治了大模型幻覺問題。

海致的圖模融合是“原生內生” 的解決方案 —— 將知識圖譜的 “結構化邏輯” 與大模型的 “語義理解能力” 深度融合,讓 AI 每一次輸出都有可驗證的事實依據。這一技術優勢的背後,是兩大硬核支撐:一是AtlasGraph 圖數據庫的性能碾壓,2023 年以高於現有記錄 45% 的優勢打破世界紀錄,支持實時分析數萬億個數據點,遠超行業平均水平;二是全流程融合能力,將知識圖譜融入大模型預訓練、推理、檢索全階段,實現答案可追溯、邏輯可解釋。

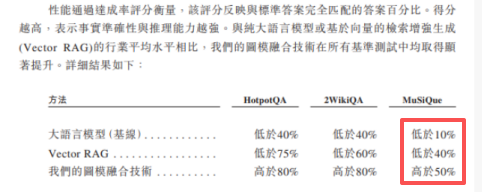

測試數據顯示,在複雜邏輯推理的MuSiQue 基準測試中,海致圖模融合技術得分超 50%,而傳統大模型不足 10%,向量 RAG 技術低於 40%,這種精度優勢,讓其能承接金融風控、政務決策等 “零容錯” 的核心業務。

(三種不同方法的基準測試數據表現對比,截圖來源:海致科技招股書)

更難得的是,海致科技的技術壁壘已形成專利矩陣,其“三位一體” 的核心能力 —— 領先的圖計算、前瞻性的圖模融合、十年積累的應用專長 —— 構成了 “多邊形戰士” 般的競爭優勢,讓競爭對手難以複製。

2. 商業化硬成果:高增長 + 高毛利,盈利拐點清晰可見

截至目前,海致科技已實現紮實的商業化落地,用業績證明了技術的價值。

2024 年公司總營收達 5.03 億元,2022-2024 年複合增長率 26.8%,2025 年上半年同比增速進一步提升至38.4%,增長動能持續強化。

核心增長引擎Atlas 智能體的表現更是炸裂:2023 年營收僅 0.09 億元,2024 年飆升至 0.87 億元,同比增長 872.2%,2025 年前三季度收入佔比已達 24.7%,成爲公司增長的核心驅動力。

收入質量同樣亮眼。海致科技100% 爲純 AI 軟件收入,無硬件、外包等低毛利業務,毛利率持續提升:2025 年前三季度,Atlas 圖譜解決方案毛利率 36.8%,Atlas 智能體毛利率高達 48.6%,整體毛利率 約40%。

截至2025年9月30日,公司已服務超360家政企客戶,覆蓋交通銀行、中國銀行、招商銀行等大中型金融機構,國有電信企業,以及公安、市場監管等政務部門,形成了“高客單價 + 強付費意願 + 高續約率” 的良性循環。

雖然公司目前仍處於戰略性虧損階段,但隨着智能體業務規模化擴張、規模效應釋放,盈利拐點已清晰可見。2024 年經調整淨利潤已實現轉正(1693 萬元),疊加 IPO 募資後財務結構優化,海致科技有望快速邁入盈利通道,實現 “高增長 + 高盈利” 的雙重突破。

3. 團隊硬背書:百度系基因 + 院士加持,戰略與執行雙保險

海致科技的管理團隊堪稱夢幻配置,既有百度系創業基因帶來的商業化能力,又有院士級科研力量保障的技術前瞻性。

創始人兼董事長任旭陽是百度元老,主導過百度併購、公關及新業務開發,牽頭創立愛奇藝,在互聯網與科技投資領域積累了深厚資源,爲公司制定了“圖模融合 + 產業落地” 的清晰戰略;CEO 楊再飛兼具央視記者、公關創業與企業管理經驗,擅長資源整合與業務落地,與任旭陽形成 “戰略 + 執行” 的黃金搭檔。

更值得一提的是科研團隊的“院士級” 加持。公司首席科學家鄭緯民是中國工程院院士、高性能計算領域泰斗,2021 年聯合成立海致高性能圖計算院士專家工作站,攻克圖計算核心技術瓶頸。百度系基因帶來的 “技術 + 商業化 + 資源整合” 能力,疊加院士團隊的科研背書,讓海致科技既能精準把握產業需求,又能保持技術領先性,爲長期發展奠定了堅實基礎。

四、市場躁動:資金蓄勢待發,快速納入港股通近在咫尺

當賽道紅利、技術壁壘、機構背書、業績增長形成共振,海致科技的打新熱度早已超出預期。其超過4068倍的公開發售超額認購成績,將本輪AI新股申購熱潮推向了新的高度。

多家券商額度告急,散戶資金跟風涌入,僅富途證券借出孖展額就高達2070.99億港元!畢竟,在2026 年的港股 AI 打新市場,能同時具備 “稀缺賽道龍頭 + 機構重倉 + 業績爆發 + 技術壟斷” 四大標籤的標的,實屬罕見。

前有壁仞科技、MiniMax 的賺錢效應鋪墊,後有 AI 投資邏輯轉向的產業東風,海致科技的上市恰逢其時。

對於打新資金而言,這不僅是一次短期的套利機會,更是佈局AI 產業落地的長期機遇 :隨着公司IPO 募資用於技術迭代、新場景拓展及海外市場佈局,其在 AI 除幻賽道的壟斷優勢將進一步鞏固,未來有望在智能製造、工業互聯網等領域挖掘更多高價值場景,打開收入增長第二曲線。

另外,海致科技此次IPO 其實有不少亮眼的發行設計亮點:一方面公司並未設置綠鞋機制,這份安排足見其對上市後市場表現的十足底氣;另一方面公開募資規模僅 0.78 億港元,籌碼集中度較高,且公司靜態市銷率僅 18倍左右,估值處於合理區間。

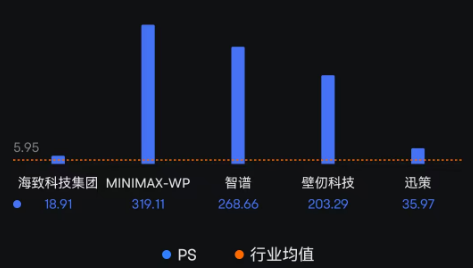

(同行業上市企業PS估值對比,截圖來源:富途證券)

更直白一點講,即便市場對其基本面質地有不同看法,但海致科技精準把握了港股打新的核心關鍵:優質的發行籌碼結構,這也爲其上市後的表現鋪墊了良好基礎。

更值得期待的是,海致科技有望成爲本季度快速納入港股通的“黑馬標的”。

按照港股通的“季度快速准入機制”,Q1上市的個股,如果符合恆生綜指檢討中納入恆生大型指數和中型指數Buffer Zone緩衝區間的標準(見下表),即排入恆生大型指數前77%市值或恆生中型指數前93%市值,則可以快速納入恆生綜指,生效日通常爲當年6月的第一個星期五的下一個交易日。市場追捧之下,海智科技有望滿足快速納入港股通的條件。

(信息來源:港交所,製圖:智通財經APP)

港股通資金本來就對AI 硬科技標的青睞有加,而海致科技作爲 “AI 圖模融合第一股”,其稀缺性、成長性與確定性,符合港股通資金的配置邏輯。若上市後股價表現亮眼,疊加後續納入港股通的預期,有望吸引增量資金持續流入,形成股價上漲與資金流入的正向循環。

簡言之,海致科技的上市,不僅引爆了新一輪AI 打新熱潮,更有望憑藉其稀缺價值衝擊季度港股通,成爲資本佈局 AI 產業落地的核心錨點。對於投資者而言,這或許是一次不容錯過的機會 —— 在 AI 從技術狂歡邁向產業落地的關鍵節點,押注真正能創造價值的稀缺龍頭,才能在時代浪潮中把握確定性紅利。

免責聲明:本資訊不構成建議或操作邀約,市場有風險,投資需謹慎!