2025年最大規模IPO勢頭不減:Medline(MDLN.US)獲華爾街集體唱多,市值衝破570億美元

時間:2026-01-13 07:15:33

Medline, Inc. Class A

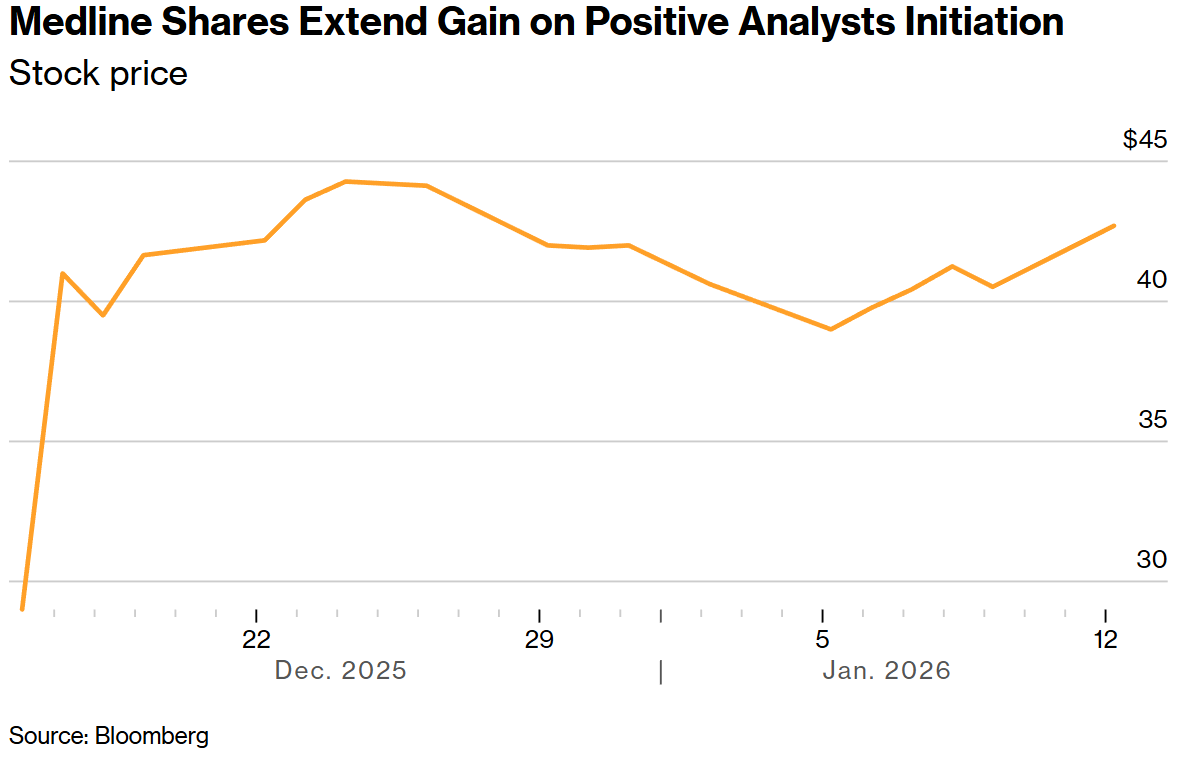

智通財經APP注意到,Medline Inc.(MDLN.US)股價週一走高,截至收盤,該股漲5.43%,報42.72美元。華爾街分析師對這家醫療供應商自上月完成 72 億美元 IPO 後的業務模式及增長前景表達了看漲基調。

數據顯示,共有 27 家機構開始覆蓋該股,其中 22 家給出了“買入”或同等評級。分析師設定的 12 個月平均目標價爲每股 47.12 美元。分析師指出,Medline 的規模、垂直一體化的製造模式,以及人口老齡化帶來的助力是其核心優勢。

週一,Medline 股價一度上漲 6.3%,延續了其自 IPO 以來的漲勢。數據顯示,該公司的 IPO 是 2025 年規模最大的一次。在經歷了許多新股首秀反響平平的一年後,Medline 的股價從 IPO 發行價到 1 月 9 日已累計上漲近 40%。

該公司主要製造並分銷醫院和醫生使用的手套、手術袍及檢查牀等產品,目前其市值已達 570 億美元。

投行 William Blair 的分析師表示,Medline 是醫用手術分銷領域的領軍企業,業務覆蓋高達 3750 億美元的可觸達市場總量(TAM),其中包括美國的 1750 億美元市場。他們指出,該公司目前僅滲透了約 15% 的市場機會。

Medline股價延續漲勢

William Blair的布蘭登·巴茲奎茲在報告中寫道:“支撐這一切的是長達數十年的中個位數市場增長,由於人口老齡化,這種增長預計將在未來 10 年持續。” 他補充稱,多年期的合同爲未來的份額增長提供了清晰的能見度。根據美國普查局的數據,到 2050 年,65 歲及以上的美國居民比例預計將從目前的約 17% 上升至 23% 左右。

Medline 的強勁表現應該會消除此前因其漫長的上市之路而引發的疑慮。儘管該公司早在 2024 年底就提交了祕密上市申請,但其計劃因關稅的不確定性以及隨後的美國政府停擺而受阻。

數據顯示,在 12 月上市後,其股價有望跑贏募資額 10 億美元及以上的美國 IPO 交易,這類交易在首月的回報率加權平均值爲 16%。

關稅成本

部分分析師持較爲謹慎的態度,理由是特朗普政府關稅帶來的影響。Rothschild & Co. Redburn 以 42 美元的目標價和“中性”評級開始覆蓋該股,並表示受關稅相關的稀釋影響,預計 2025 至 2028 財年間的利潤率水平將基本持平。該機構表示,美國政府引入的關稅將給利潤率帶來實質性壓力,尤其是在 2025 財年下半年和 2026 年。

其他機構則認爲這種影響在短期過後會消散。美國銀行分析師設定了 50 美元的目標價,理由是 Medline 在美國醫用手術製造和分銷領域的領導地位,並強調預計在消化關稅相關成本後,到 2027 年,其有機增長率將達到長期的中高個位數百分比,息稅折舊攤銷前利潤(EBITDA)也將加速增長。

Truist Securities 的高級股票研究分析師杰倫德拉·辛格設定了 52 美元的目標價。他強調了 Medline 的製造和分銷網絡,以及廣泛的採購和第三方供應商合作伙伴關係,他認爲這創造了採用、留存和擴張的自我強化循環。

辛格補充道,Medline 在 2024 年從現有的所謂“主要供應商”客戶中產生了超過 160 億美元的收入。隨着這些關係的成熟,該公司一直在有系統地將低利潤的第三方產品轉化爲高利潤的 Medline 自有品牌銷售。

管理層預計,Medline 自有品牌的滲透率將從目前的約 35% 提高到 60%,辛格估計這一轉變可能會釋放約 10 億美元的新增毛利。

免責聲明:本資訊不構成建議或操作邀約,市場有風險,投資需謹慎!